В системе управления коммерческой организацией финансовый анализ предназначен для обоснования управленческих решений в области финансового менеджмента. Содержание финансового менеджмента обычно рассматривается применительно к деятельности открытых акционерных обществ, но универсальность методологии финансового анализа позволяет использовать его применительно к деятельности коммерческой организации любой организационно-правовой формы реального сектора экономики, финансовой сферы, а также к неприбыльным организациям. Однако общепринятого определения финансового анализа как прикладкой науки не сложилось. Также отсутствует однозначная трактовка содержания финансового анализа и функций финансового аналитика.

В западной практике финансовый аналитик в широком смысле слова - это любой пользователь финансовой информации; в более узком - специалист по управлению портфелем ценных бумаг или специалист, сферой действия которого являются финансовые рынки. Финансовый менеджер, по умолчанию являющийся исполнителем финансового анализа и пользователем его результатов, - это специалист по управлению финансами крупной компании.

В российской науке и практике достаточно широко распространена точка зрения о том, что финансовый анализ охватывает все разделы аналитической работы, входящие в систему финансового менеджмента, т. е. связанные с управлением финансами хозяйствующего субъекта в контексте окружающей среды, включая и рынок капитала. В то же время финансовый анализ нередко понимается как анализ бухгалтерской (финансовой) отчетности организации, анализ ее финансового состояния, что представляется не вполне корректным, поскольку сужает цели, содержание финансового анализа, его информационную базу и возможности использования результатов анализа в управлении.

Если рассматривать финансовый анализ как инструмент финансового менеджмента, то прежде необходимо определить содержание последнего как прикладной науки, которая сформировалась как наука о методологии и практике управления финансами крупной компании. Традиционный подход к определению сути финансового менеджмента заключается в том, что в качестве объектов управления рассматриваются:

функционирующие активы и инвестирование капитала;

структура капитала и привлечение необходимых источников финансирования.

Как, например, считают"Дж. К, Ван Хорн и Дж. М. Вахович (мл.), финансовый менеджмент, или управление финансами, заключается в действиях по приобретению, финансированию и управлению активами, направленных на реализацию определенной цели. Следовательно, управленческие решения в области финансового менеджмента можно отнести к следующим основным сферам операций с активами: инвестиции, финансирование и управление ими [1, с. 20].

В.В. Ковалев [2, с. 16] использует объектно-процедурный подход к определению финансового менеджмента как самостоятельного научно-практического направления, основанного на двух ключевых идеях:

1) финансовый менеджмент представляет собой систему действий по оптимизации финансовой модели фирмы, или в более узком смысле его баланса, который позволяет выделить все объекты внимания финансового менеджера;

2)динамический аспект деятельности финансового менеджера определяется формулированием пяти ключевых вопросов, определяющих суть его работы:

- благоприятно ли положение предприятия на рынках благ и факторов производства и какие меры способствуют его неухудшению;

- обеспечивают ли денежные потоки ритмичность платежно-расчетной дисциплины;

- эффективно ли функционирует предприятие в среднем;

- куда вложить финансовые ресурсы с наибольшей эффективностью;

- откуда взять требуемые финансовые ресурсы. Рассматривая батане как финансовую модель

компании в контексте управленческих решений финансового менеджмента, покажем на схеме взаимосвязь баланса и управленческих решений по инвестированию и привлечению капитала (рис. 1). Потребность в активах, величина, структура и качество которых позволяет реализовать стратегические цели компании, покрывается за счет собственных и заемных источников финансирования. Структура постоянного капитала хозяйствующего субъекта может быть оптимизирована с учетом следующих ограничений. Ориентация на максимальную долю собственного капитала, с одной стороны, обеспечивает независимость от поставщиков заемного капитала, с другой - снижает возможности по инвестированию капитала, не способствует росту рентабельности инвестированного капитала и увеличивает средневзвешенную стоимость капитала. Стремление чрезмерно увеличивать долю заемного капитала и тем самым снижать средневзвешенную стоимость капитала приводит к риску потери финансовой устойчивости, увеличивает финансовые расходы по обслуживанию долга, снижает прибыль после налогообложения и возможности выплаты дивидендов.

Оптимальная величина и структура функционирующих активов, технико-экономические параметры, отражающие состояние и уровень использования основного капитала, а также оборачиваемость оборотного капитала определяют величину получаемого дохода. При этом инвестирование капитала всегда потенциально содержит риск неполучения ожидаемого дохода, снижения рыночной стоимости акций (стоимости компании), который может быть обусловлен неверными стратегическими решениями и недостаточной эффективностью текущей деятельности. Неоптимальные управленческие решения по выбору вариантов инвестирования капитала так или иначе приводят к превышению средневзвешенной стоимости привлекаемого капитала по сравнению с уровнем отдачи инвестированного капитала.

Прибыль как прирост капитала формируется в процессе текущей деятельности по производству товара и реализуется после его продажи. При этом функционирование активов как инвестированного капитала является фактором, определяющим величину доходов. Одновременно характер потребления ресурсов и величина заемных источников финансирования определяют уровень текущих производственных издержек и финансовых расходов. Поэтому в сферу управления включаются не только издержки по приобретению ресурсов (активов), но и доходы как результат инвестирования капитала, а также расходы как издержки по потреблению ресурсов. Превышение доходов над расходами и уровень отдачи инвестированного капитала в конечном итоге определяют величину прибыли от операционной деятельности и прирост нераспределенной прибыли, а следовательно, и собственного (акционерного) капитала. Прибыль является не только результатом функционирования активов, но и условием дальнейшего развития организации, экономическим обоснованием выплаты доходов собственникам на вложенный капитал.

|

АКТИВ |

ПACСИВ |

|

| |

|

Постоянный капитал |

Долгосрочные (внеоборотные) активы (основной капитал):

|

Долгосрочные обязательства |

Постоянный капитал |

|

|

Капитал собственников:

| ||||

|

Текущие (оборотные) активы (оборотный капитал):

| ||||

|

Переменный капитал |

Текущие (краткосрочные) обязательства:

|

| ||

|

Решения по выбору вариантов инвестирования капитала |

Решения по выбору источников финансирования активов |

| ||

|

Левосторонние риски |

Правосторонние риски |

| ||

|

Доходность капитала |

Стоимость капитала |

| ||

|

Рентабельность инвестированного капитала |

Средневзвешенная стоимость капитала |

| ||

Рис. 1. Баланс как финансовая модель организации

Инвестирование и привлечение капитала, полученные доходы и произведенные расходы сопровождаются денежными потоками, управление которыми относится к числу важнейших задач в финансовом менеджменте.

Показатели прибыли, рентабельности инвестированного капитала, денежного потока являются ключевыми при обосновании управленческих решений и рассматриваются как факторы, определяющие достижение цели финансового менеджмента - увеличение благосостояния акционеров, а критерием эффективности реализуемых управленческих решений является стоимость, качественное и количественное определение которой представляет достаточно сложную задачу.

Субъект управления в финансовом менеджменте - это финансовый руководитель высшего звена (финансовый директор), роль которого в управлении крупной компанией весьма значительна, а функции многообразны. Они обусловлены задачами в области финансового анализа и финансового планирования как инструментов реализации цели финансового менеджмента с учетом внутренних условий функционирования организации и факторов внешней среды.

В России статус финансового директора, общий перечень его должностных обязанностей и квалификационные требования определены в Квалификационном справочнике должностей руководителей, специалистов и других служащих. В соответствии с этим документом в должностные обязанности финансового директора (заместителя директора по финансам) входят определение финансовой политики организации, разработка и осуществление мер по обеспечению ее финансовой устойчивости; руководство работой по управлению финансами исходя из стратегических целей и перспектив развития организации. Помимо выполнения других важных функций финансовый директор принимает меры по обеспечению платежеспособности, рациональной структуры активов, обеспечивает предоставление необходимой финансовой информации внутренним и внешним пользователям, организует работу по проведению анализа и оценке финансовых результатов деятельности организации и разработке мероприятий по повышению эффективности управления финансами. Финансовый директор должен знать методы анализа и оценки эффективности финансовой деятельности организации, методы и порядок планирования финансовых показателей.

Характер требований, предъявляемых к финансовому директору организации, обусловлен ее размером и структурой, отраслью деятельности, стратегией развития и другими факторами. Но в общий перечень обязанностей финансового директора средней и крупной компании, безусловно, входит финансовый анализ, мониторинг финансовых показателей, позволяющих оценивать достижение ее стратегических целей и показателей оперативного финансового управления, обоснование управленческих решений в области финансового управления, обобщающая оценка рисков.

С этой точки зрения представляется необходимым определить предмет и содержание финансового анализа, что важно не только с научной, но и с практической точки зрения - правильно организованная аналитическая работа имеет исключительное значение для своевременного принятия управленческих решений.

На наш взгляд, финансовый анализ следует понимать как анализ эффективности операционной деятельности, способов привлечения капитала и инвестирования капитала в целях поддержания постоянной платежеспособности, получения прибыли и увеличения стоимости организации. Такое определение позволяет увязать факторы увеличения стоимости компании с финансовыми показателями, выделить стратегические и оперативные аспекты финансового анализа, а также его содержание в разрезе операционной, инвестиционной и финансовой деятельности.

Применительно к коммерческой организации в задачи анализа по обоснованию управленческих решений и оценке их реализации в области операционной деятельности входит:

обоснование стратегии финансирования текущих активов;

анализ оборачиваемости оборотного капитала для обеспечения его нормального кругооборота;

оценка ликвидности и платежеспособности организации;

анализ формирования финансовых результатов от продажи продукции, оценка факторов роста прибыли в краткосрочном периоде, оценка эффективности текущей деятельности компании в целом и ее отдельных сегментов.

Эффективное управление инвестиционной деятельностьюсвязано с оценкой структуры и отдачи активов и обоснованием адекватных управленческих решений по выбору варианта производственных и финансовых инвестиций для обеспечения требуемого уровня рентабельности инвестированного капитала. В свою очередь управленческие решения в области финансовой деятельности должны быть основаны на изучении возможных способов привлечения капитала на финансовых рынках, а процедуры финансового анализа - направлены на оптимизацию структуры источников финансирования инвестиционных программ и средневзвешенной стоимости капитала.

Оперативные аспекты финансового анализа проявляются в мониторинге состояния дебиторской и кредиторской задолженности, обосновании наиболее рациональных форм расчетов с контрагентами, поддержании остатка денежных средств, необходимого для ежедневных расчетов, анализе оборачиваемости отдельных элементов оборотного капитала, контроле показателей операционного и финансового циклов, анализе финансовых бюджетов и оценке их исполнения. Эти задачи реализуются в процессе текущей финансовой работы, что позволяет контролировать процесс реализации принятых управленческих решений и поддерживать финансовое состояние организации на уровне, обеспечивающем платежеспособность организации.

Стратегические аспекты финансового анализа связаны главным образом с применением методологии финансового анализа в разработке и обосновании стратегии развития организации, которая невозможна без реализации инвестиционных программ, их финансового обеспечения, соответствующей отдачи на вложенный капитал и финансовой устойчивости организации. К стратегическим вопросам финансового анализа также относятся обоснование дивидендной политики и распределения прибыли после налогообложения. В настоящее время усиление роли стратегических аспектов финансового анализа обусловлено внедрением в практику управления концепции управления стоимостью компании и необходимостью анализа стратегических рисков.

Кроме того, принятие решений в области финансового управления основано на изучении внешних условий функционирования организации, оценке положения организации на рынке капитала, а также внешнем анализе финансового состояния и деловой активности настоящих и потенциальных контрагентов организации с точки зрения целесообразности установления и продолжения деловых контактов.

В таком контексте анализ финансовой (бухгалтерской) отчетности, на взгляд автора, следует рассматривать как один из разделов классического финансового анализа, главным образом внешнего, не потерявшего своего значения и в настоящее время, но не единственный инструмент обоснования деловых решений.

Говоря об оптимальности управленческих решений в области финансового менеджмента, мы имеем в виду эффективное управление операционной, инвестиционной и финансовой деятельностью с точки зрения разумного соотношения затрат и выгод, риска и доходности в соответствии со стратегическими целями компании.

При этом под стратегией организации (как субъекта рыночных отношений) понимается концепция его функционирования на заданную перспективу, сформулированная в виде целей, приоритетов в направлениях развития, системы стратегических управленческих решений и программы адекватных мероприятий, разработанных с учетом рисков внешней и внутренней среды, могущих обеспечить достижение поставленных целей, формирование конкурентных преимуществ и увеличение стоимости организации при допустимой степени риска.

Вопросы разработки стратегии, ее пересмотра и оптимизации в современном менеджменте становятся неразрывно связанными с управлением стоимостью компаний. Способность менеджмента компании находить и эффективно использовать возможности для наращивания стоимости формирует и принципиально новую сферу ключевой компетентности - умение «создавать» стоимость превращается в источник конкурентного преимущества. Стоимость рассматривается как экономический критерий, отражающий влияние принимаемых решений на все показатели, по которым оценивается деятельность компании (доля рынка, конкурентоспособность, доходы, инвестиционные потребности, операционная эффективность, потоки денежных средств и уровень риска), позволяющий ранжировать варианты в ситуации выбора.

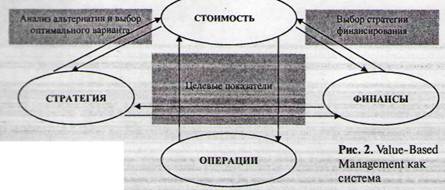

Современная концепция Value-Based Management (далее - VBM)1 направлена на качественное улучшение стратегических и оперативных решений на всех уровнях организации за счет концентрации усилий на ключевых факторах стоимости для достижении цели - максимизации стоимости компании. Принцип максимизации стоимости не определяет направления развития бизнеса и источники роста стоимости компании, но задает единое направление для анализа и оценки результатов деятельности, систему координат для управления как отдельными подсистемами, так и организацией в целом в процессе реализации стратегии (рис. 2).

Т. Коупленд, Т. Коллер, Дж. Муррин считают: «Стоимость компании - лучшая мера результатов деятельности, потому что ее оценка требует полной информации» [3, с. 44].

1Переводы на русский язык этого термина управление по стоимости; управление, основанное на стоимости; управление, нацеленное на создание стоимости; ценностно-ориентированный менеджмент.

Ориентация стратегии компании на увеличение ее стоимости предполагает отбор и использование в финансовом анализе наиболее информативных показателей, характеризующих аспекты операционной, инвестиционной и финансовой деятельности; достижение целей компании и способы достижения целей как факторы эффективности.

При этом важно различать стратегические показатели и показатели оперативного анализа и контроля хозяйственной деятельности; запаздывающие (отражающие прошлые события) и опережающие (отражающие прогнозные оценки) индикаторы. Оптимальное количество тех и других позволяет снизить объем избыточной информации и в значительной степени определяет качество анализа и управленческих решений. Бесконечное моделирование производных показателей, их чрезмерная детализация, наделение показателей не свойственными им характеристиками, расширение объема управленческой информации приводит к увеличению затрат на сбор и обработку информации, ее избыточности и неэффективному использованию.

Британский экономист Дж. Хоуп в своей книге «Финансовый директор новой эпохи» [4, с. 23 - 28] отмечает, что в последние годы эффективность работы финансовых отделов оценивалась как недостаточная. Именно финансовые отделы в течение последних пяти лет были объектами многочисленных опросов и сравнительных исследований, результаты которых показывают, что у сотрудников финансовых отделов не остается времени на поддержку управленческих решений и составление адекватных прогнозов, определение способов сокращения затрат, анализ рисков. Рассматривая функции финансового директора и опираясь на опыт компаний разных стран, Дж. Хоуп приводит убедительные цифры об увеличении времени на обработку документов, различной управленческой информации и снижении эффективности аналитической работы за последние пять лет 2:

из опрошенных в конце 2003 г. 158 руководителей 50% утверждали, что объем информации, получаемой их компаниями, удвоился или утроился с прошлого года;

в обычной компании финансовые отделы тратят б среднем 66 % своего времени на обработку операций и только 11 % - на поддержку принятия решений (в компаниях-лидерах эти цифры составляют соответственно 50 и 20%);

компании ежемесячно отчитываются перед высшим руководством в среднем по 132 показателям (83 финансовых и 49 производственных). Средний управленческий отчет слишком длинен и сложен (обычно включает тысячи результатов), но сами менеджеры используют лишь часть этой информации;

в обычной компании 85% количественных показателей носят внутренний характер, и 75 % из них основываются на запаздывающих индикаторах.

По мнению Дж. Хоупа, одна из проблем состоит в том, что большая часть количественных показателей сосредоточена там, где провести измерения проще всего, а не там, где их проводить необходимо.

Практическое внедрение концепции VBM возможно при условии применения наиболее адекватного инструмента измерения стоимости как результата эффективности функционирования компании и определения факторов роста стоимости компании. К настоящему времени в практике уже накоплен опыт применения различных показателей и методик для управления эффективностью деятельности компаний и измерения ее стоимости.

2Имеется в виду период 2000-2004 гг.

наличие информации о возможных вариантах или неопределенность и. как следствие, отклонение параметров состоявшегося события от ожидаемого их значения. Главной целью изучения рисков является их идентификация, измерение и оценка (на основе применения главным образом экономико-математических, статистических методов, а также интуитивно-логического подхода) для принятия адекватных управленческих решений руководством хозяйствующего субъекта, которая достигается с помощью методик, адаптируемых применительно к конкретному объекту исследования.

Не рассматривая классификаций различных видов риска и способов его идентификации и измерения, отметим, что независимо от причин наступления событий, сопряженных с риском, актуальной является задача интегрированной оценки рисков, их влияния на целевые финансовые показатели в разрезе сегментов бизнеса. В качестве аргументов в пользу такого утверждения можно привести в частности, следующие:

чрезмерно детальная классификация рисков и их разобщенная опенка может привести к игнорированию рисков и принятию неправильных управленческих решений;

зарубежный опыт управления рисками в компаниях, накопленный в последние годы, позволяет рассматривать интегрированную опенку рисков как один из инструментов повышения стоимости компании, условие для создания системы «раннего оповещения» о возможном влиянии изменяющихся факторов внешней и внутренней среды; трансформации гипотетических негативных последствий риска в благоприятные возможности для развития.

Получившая распространение интегрированная система управления рисками (ERM - enterprise risk management) предполагает описание всех рисков компании унифицированным способом и применение многофункционального подхода к управлению ими. В отличие от традиционного подхода, основанного на управлении только финансовыми рисками, ERM-система ориентирует руководство компании, кроме того, на операционные, технологические и стратегические риски. Но при этом, как отмечает Дж. Хоуп, потребность в более совершенных системах управления рисками испытывает большинство финансовых директоров [4, с. 244]. В качестве одного из элементов успешного управления рисками рассматривается правильная система отчетности о рисках, предоставляемая руководству ежемесячно.

Таким образом, изложенный подход к пониманию сути финансового анализа, во-первых, расширяет его информационную базу и задачи внутреннего финансового анализа и трансформирует его в финансово-экономический анализ, основанный на изучении взаимосвязи финансовых и нефинансовых показателей. В сферу финансового анализа вовлекаются нефинансовые показатели, характеризующие факторы роста стоимости компании и риски с точки зрения их совокупного влияния на финансовые показатели. Одновременно становится очевидной задача отбора информативных стратегических и оперативных показателей для планирования и оценки операционной, инвестиционной и финансовой деятельности, наилучшим образом учитывающих специфику деятельности организации и ее организационной структуры, скорость оборота капитала, особенности формирования доходов, состав и структуру расходов, потребность в финансировании; финансовые, операционные, технологические и стратегические риски компании. При этом формирование информационной базы должно быть подчинено задачам формирования системы показателей и целям анализа.

Во-вторых, необходимость контроля достижения стратегических целей с позиций концепции VBM определяет необходимость формирования управленческой финансовой отчетности, адекватно отражающей динамику факторов стоимости, и предполагает более существенную ориентацию на опережающие индикаторы, на основе которых возможен прогнозный анализ результатов деятельности и достижения целей компании.

Литература

1. Ван Хорн, Джеймс К, Вахович (мл.), Джон М. Основы финансового менеджмента. - 11-е изд.: Пер. с англ. - М'.: Издательский дом «Вильяме», 2004. - 992 с.

2. Ковалев В. В. Финансовый менеджмент: теория и практика. - М.: ТК Велби, изд-во «Проспект», 2006. - 1016 с.

3. Коупленд Т., Колер Т., Мурин Дж. Стоимость компаний: оценкам управление. - 2-е изд., стер.: Пер. с англ.- М.: ЗАО «Олимп-Бизнес». 2002. - С. 44.

4. ХоупДж. Финансовый директор новой эпохи. Как финансовый управляющий может изменить свою роль и обеспечить успех компании на рынке: Пер. с англ. Н. И. Кобзаревой; Под общ. ред. Д. А. Рябых. - М.: Вершина, 2007. - 304 с.

5. Бригхем Ю., Эрхардт М. Финансовый менеджмент. - 10-е изд.: Пер. с англ.; Под ред. Е.А.Дорофеева. - СПб.: Питер, 2005. -960 с.

Комментарии: