C согласия или по просьбе работодателя сотрудник, выполняя свои трудовые обязанности, может применять оборудование или инвентарь, находящиеся в его собственности. Если договоренность достигнута, работнику полагается компенсация, а также возмещение расходов, сопряженных с их использованием. Данная норма установлена в статье 188 Трудового кодекса. Размер компенсации за использование имущества сотрудника в интересах работодателя законодательно не установлен, кроме случаев, когда речь идет об автомобилях и мотоциклах. В отношении остального имущества можно сказать, что размер компенсации определяется письменным соглашением сторон трудового договора.

К сведению

Личное имущество могут использовать в работе и надомники. Это предусмотрено частью 2 статьи 310 ТК РФ. В этом случае им также выплачивается компенсация за его износ. Ее выплата и возмещение иных расходов, связанных с выполнением работ на дому, производятся работодателем в порядке, определенном трудовым договором.

Оформление компенсации

Чтобы выплатить сотруднику компенсацию, прежде всего необходимо оформить ряд документов.

Соглашение между работодателем и работником

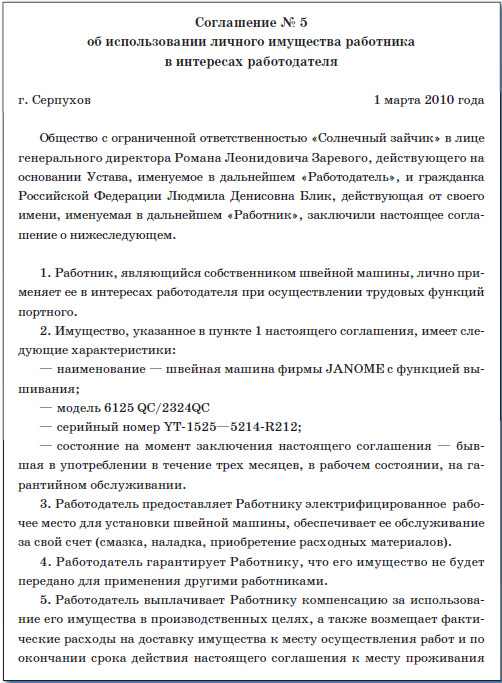

Так как основанием для выплаты компенсации за использование личного имущества работника является соглашение между ним и работодателем, рассмотрим, как правильно его оформить.

Данный документ составляют в произвольной форме, но есть некоторые правила, которым необходимо следовать. В частности, соглашение об использовании имущества должно соотноситься с трудовым договором сотрудника, так как это важно для целей налогообложения. Ведь эксплуатация имущества работника в любом случае осуществляется в производственных целях, а выплата компенсации - в рамках трудового договора. Соглашение может быть частью трудового договора или являться приложением к нему.

В соглашении указывают:

- наименование личного имущества сотрудника, используемого в интересах работодателя, сведения о нем (описание, технические характеристики, идентификационные признаки, такие как марка, серийный номер и т.п., состояние на момент заключения соглашения, право на владение имуществом);

- порядок и сроки использования личного имущества сотрудника;

- условия его обслуживания (ремонт, приобретение и замена расходных материалов);

- размер компенсации (в фиксированной или переменной сумме), порядок и сроки ее выплаты, алгоритм расчета;

- порядок возмещения расходов, связанных с эксплуатацией имущества в интересах работодателя.

Доказывать ли право собственности?

Право работника на владение имуществом, используемым в интересах работодателя, не всегда может быть подтверждено документально. Особенно это касается инвентаря и мелкого оборудования. Однако если в соглашении с работодателем сотрудник поименован как владелец имущества, эксплуатируемого в производственных целях, это дает ему право на получение компенсации даже при отсутствии соответствующих документов.

Установление размера компенсации. Размер компенсации может быть определен в фиксированной сумме или процентах от выручки, полученной в результате использования имущества. Однако чаще всего сумму компенсации рассчитывают исходя из его стоимости, величины износа, предполагаемого срока использования и количества рабочих дней, в которые имущество фактически применялось. Таким образом, работодатель имеет возможность сэкономить: ему не придется платить за дни, когда имущество не применяется в производственных целях. Следует отметить, что и представители Минфина России в письме от 03.12.2009 № 03-04-06-02/87 поддерживают данный вариант расчета компенсации. В этом документе указано, что сумма компенсации, выплаченной за нерабочее время (время нахождения в очередном отпуске или на больничном), не может учитываться в составе расходов, уменьшающих налогооблагаемые доходы. В этом случае сумма компенсации за разные календарные месяцы может отличаться.

Рассмотрим на примере, как составить соглашение с работником о выплате компенсации.

Пример 1.

Портниха Л.Д. Блик устроилась на работу в ООО «Солнечный зайчик» (ателье) 1 марта 2010 года. Работодатель предложил ей поработать на собственной швейной машине с 1 марта 2010 года по 28 февраля 2011 года. Работница согласилась при условии выплаты компенсации. Работодатель готов выплачивать компенсацию за каждый день фактической эксплуатации швейной машины. Согласно представленному чеку ее покупная стоимость составила 11 500 руб., расходы на доставку в швейный цех работодателя - 750 руб. Необходимо рассчитать экономически обоснованный размер компенсации и составить дополнительное соглашение, если известно, что швейная машина куплена недавно (три месяца назад). Как это сделать?

Решение.

Согласно Классификации основных средств, включаемых в амортизационные группы, утвержденной постановлением Правительства РФ от 01.01.2002 № 1, швейные машины относятся к третьей группе со сроком полезного использования от 3 до 5 лет. Л.Д. Блик согласилась, что срок полезного использования ее швейной машины составляет 3 года. Таким образом, в течение календарного года швейная машина утратит 33% своей первоначальной стоимости (100% : 3 года), что составит 3832 руб. Именно эту сумму в течение срока действия соглашения должен выплатить сотруднице работодатель. В период с 1 марта 2010 года по 28 февраля 2011 года по графику у работницы 249 рабочих дней. Следовательно, размер компенсации за один рабочий день составит 15 руб. (3832 руб. : 249 раб. дн.).

Образец соглашения

Должностная инструкция

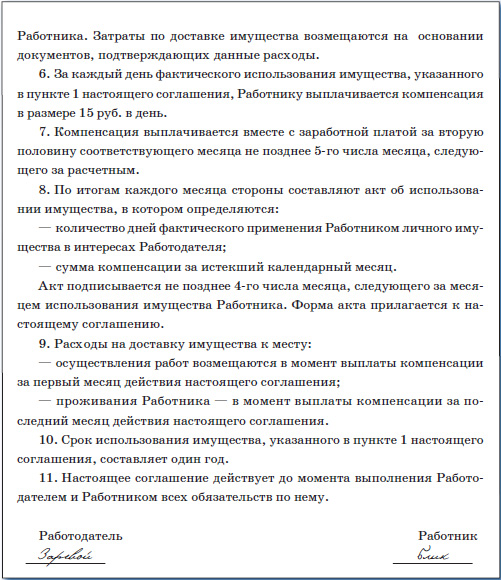

Важным условием для получения работником компенсации является необходимость использования каких-либо технических средств при исполнении трудовых обязанностей. Об этом следует сделать запись в должностной инструкции. Кроме того, в трудовом договоре должно быть записано, что работодатель обязуется обеспечить работника необходимым оборудованием и материалами. В противном случае выплата работнику за использование его личного имущества не будет рассматриваться как компенсационная. Рассмотрим на примере, какую запись желательно сделать в должностной инструкции сотрудника, чтобы тот мог претендовать на получение компенсации.

Личное имущество использует другой работник

Нередки ситуации, когда личное имущество сотрудника эксплуатируют другие работники организации. Это допустимо, однако нарушаются принципы, изложенные в статье 188 ТК РФ, согласно которым выплачивается компенсация за персональное использование работником личного имущества в интересах работодателя. Если производственная необходимость требует применения личного имущества работника другими работниками, целесообразно заключить договор аренды имущества. Тогда исчезают препятствия для начисления платы за пользование имуществом работника в его нерабочее время.

Пример 2.

Прораб О.Л. Дерюгин трудится в ООО «Золотой мастерок». Он координирует работу строительных бригад, осуществляет контроль производственно-хозяйственной деятельности участка. Кроме всего прочего, он постоянно должен находиться на связи с вышестоящим руководством, иметь возможность координировать работу смежников и грузового транспорта. Так как стационарного телефона на строительном участке нет, прораб использует мобильный. Что должно быть написано в должностной инструкции работника, чтобы он мог получать компенсацию за использование личного сотового телефона?

Решение.

Примерные формулировки, зафиксированные в должностной инструкции прораба даны ниже.

Фрагмент должностной инструкции

Можно оформить и дополнительные документы. Так, в частности, специалисты Минфина России в свое время выпустили письмо от 23.05.2005 № 03-03-01-04/1/275, в котором рекомендовали составлять перечень должностей, утвержденный руководителем организации, на которых использование мобильной связи является производственной необходимостью. Из данного письма можно сделать вывод, что подобные перечни желательно оформлять, если речь идет и о другом оборудовании.

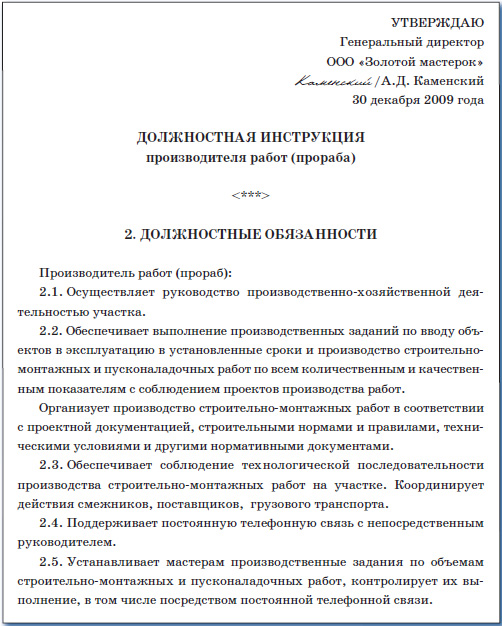

Акт об использовании имущества

Если компенсация выплачивается работнику за каждый день фактического использования имущества, в конце месяца нужно составить акт, в котором будет зафиксировано количество дней и рассчитан размер компенсации в данном месяце. Помимо того, что количество рабочих дней каждого месяца года обычно различается, сотрудник может уехать в командировку, заболеть или пойти в отпуск. В этом случае его имущество не будет фактически применяться.

Акт составляется в произвольной форме и подписывается руководителем и работником. Рассмотрим на примере, как правильно составить этот документ.

Пример 3.

Воспользуемся данными примера 1. В марте 2010 года Л.Д. Блик должна была отработать 18 рабочих дней. Однако она была на больничном 5 дней и 2 дня находилась в отпуске без сохранения заработной платы. В каком размере Л.Д. Блик получит компенсацию за этот месяц и как будет выглядеть акт?

Решение.

Так как швейная машинка эксплуатировалась портнихой в марте только 11 дней (18 дн. - 5 дн. - 2 дн.), Л.Д. Блик получит за этот месяц компенсацию в размере 165 руб. (15 руб. × 11 дн.), а также возмещение расходов на доставку швейной машинки в ателье в сумме 750 руб., всего 915 руб. Акт об использовании личного имущества за март 2010 года составлен так, как показано ниже.

Образец акта

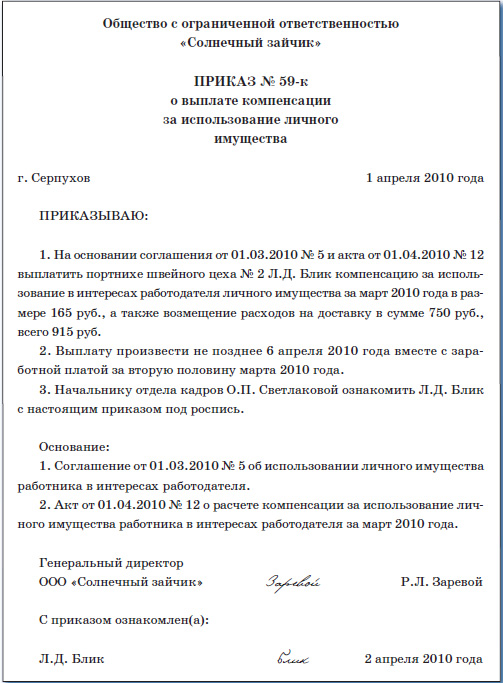

Приказ о выплате компенсации

На основании соглашения между работодателем и работником об использовании личного имущества последнего при выполнении трудовых функций, а также акта, в котором определяется размер ежемесячной компенсации, руководителем издается приказ о выплате компенсации. Документ составляется в произвольной форме и может выглядеть так.

Налогообложение и бухгалтерский учет компенсации и возмещения расходов

НДФЛ.В соответствии с пунктом 3 статьи 217 Налогового кодекса от обложения НДФЛ освобождены все виды компенсационных выплат, связанных с исполнением работником трудовых обязанностей.

В указанной статье речь идет о компенсациях, установленных действующим законодательством, законодательными актами субъектов РФ или решениями представительных органов местного самоуправления. Есть еще одна оговорка в данной статье - компенсация не должна превышать установленную норму. Однако нормы утверждены только для использования в интересах работодателя автомобилей и мотоциклов. В отношении оборудования (помимо автомобилей и мотоциклов) подобный лимит не установлен - достаточно договоренности между работником и работодателем о размере компенсации и его экономического обоснования, как указано в письме Минфина России от 17.06.2009 № 03-04-06-01/138. При соблюдении этих условий вся сумма компенсации не облагается НДФЛ.

Страховые взносы.До недавнего времени компенсация за использование личного имущества работника в интересах работодателя не облагалась ЕСН. Это следовало из нормы подпункта 2 пункта 1 статьи 238 НК РФ. Об этом, в частности, говорилось в письме Минфина России 02.03.2006 № 03-05-01-04/43.

С 1 января 2010 года глава 24 «Единый социальный налог» Налогового кодекса утратила свою силу на основании Федерального закона от 24.07.2009 № 213-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования»».

С связи с заменой ЕСН страховыми взносами при решении данного вопроса следует обращаться к Федеральному закону от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Если использование личного имущества работника в интересах работодателя оформлено соглашением сторон трудового договора, суммы компенсации соответствуют критериям статьи 7 Федерального закона от 24.07.2009 № 212-ФЗ и являются объектом для начисления страховых взносов. Однако на основании подпункта «и» пункта 2 части 1 статьи 9 они страховыми взносами не облагаются. Согласно этой норме не подлежат обложению страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с выполнением физическим лицом трудовых обязанностей.

Налог на прибыль.Сумму компенсации можно включить в налогооблагаемую базу при определении налога на прибыль, если компенсация соответствует требованиям, установленным в пункте 1 статьи 252 Налогового кодекса. Расход на выплату компенсации должен быть экономически оправдан, произведен для осуществления деятельности, направленной на получение дохода, и документально подтвержден.

Несмотря на то, что норм в отношении данного вида компенсации не установлено, расходы должны быть разумными. В противном случае расход не будет экономически оправдан. Как его определить?

В письме Минфина России от 31.12.2004 № 03-03-01-04/1/194 дана такая рекомендация. Экономически оправданным будет считаться такой размер компенсации, который примерно соответствует сумме начисленной амортизации по имуществу согласно положениям главы 25 Налогового кодекса.

Постановлением Правительства РФ от 01.01.2002 № 1 утверждена Классификация основных средств, включаемых в амортизационные группы, в которой поименованы технические средства и инвентарь, а также указаны сроки их использования.

Бухучет.В бухгалтерском учете сумму компенсации относят к расходам по обычным видам деятельности (п. 5 ПБУ 10/99). Рассмотрим на примере, какие проводки необходимо сделать бухгалтеру.

Пример 4.

Воспользуемся данными примеров 1 и 3. Портниха ателье ООО «Солнечный зайчик» Л.Д. Блик должна получить компенсацию за март 2010 года в размере 165 руб. и возмещение расходов на доставку в сумме 750 руб. Как отразить выплату компенсации в бухучете?

Решение.

Бухгалтер составил следующие проводки:

Дебет 20 Кредит 73

- 165 руб. - выплачена компенсация за использование личного имущества Л.Д. Блик в интересах работодателя за март 2010 года;

Дебет 20 Кредит 73

- 750 руб. - возмещены расходы по доставке швейной машины Л.Д. Блик;

Дебет 73 Кредит 50

- 915 руб. - выплачены Л.Д. Блик суммы компенсации через кассу предприятия наличными средствами.

Комментарии: